在2022年从德国回到中国工作后,尤其是定下来在北京生活,来自社会的压力和对家庭的责任,让我开始考虑对于之后的风险管理。我们国家目前社会保障只能覆盖有限的基本面,马上我们还会涉及买房贷款,作为一个家庭,一旦有啥意外发生,对于自己对于亲人都是灭顶的打击。所以提高抗风险能力也就提上了日程,一方面是主观上我们要降低风险发生的概率,比如说生活上注意各方面的安全,客观上过马路,坐车乘车小心一些,不去危险的地方。主观上加强运动提升体质,健康饮食按时体检等,这个可以在另外的帖子中详细记录下。另一方面是通过保险来做风险转移,少量的钱很高的杠杆,来提高在医疗意外等方面的抗意外能力。

经过一段时间的研究,看各种知乎,公众号帖子,小红书,对这个领域暂时有了一点初步的了解,同时也着手给家庭配置了一些基础保障。挺长一段时间学习这么多也是挺不容易,写成帖子记录下来,之后万一需要申请赔偿的时候不需要再手忙脚乱找资料,另外也是给其他可能需要用到的人,可以作为一个参考。

按照我目前的理解,保险大致有两个作用域:分摊风险,财务保值。有时候一些保险可以同时有两个作用,既可以分摊风险又可以做到财务保值。但是多数时候鱼和熊掌不可兼得,两者只能选其一,然后根据具体人员的需求来选择更看重的那一项。简单来说比较主流的保险可以分为四大类:

- 重疾险

- (百万)医疗险

- 意外险

- 人寿险

重疾险顾名思义,就是万一检查出重症时候,保险公司会一次性赔付一笔金额。这个钱不限制用途,也不需要消费凭证等材料,只要是保险期间检查出患了约定的重症,就会在很短的期限内赔付约定的金额。通常是用于生病失去收入后的生活开支补贴,以及对于疾病本身的治疗。

百万医疗险是五险一金中医疗险的补充,就如前边所说我国基础保障还不够完善,报销比例低限制多,很多先进的治疗方法以及进口药,也通常不在社保涵盖的范围中。这个额外的商业保险,包含和很多医保之外的用药限制,还支持一些先进治疗方法的报销,可以理解成是对社保短板的补充。

意外险是比较简单的一类险,对于生活中出现的意外提供的保险赔偿,通常用于意外医疗,以及意外伤害的恢复等。

人寿险可再细分为定期寿险和终身寿险,这两个差异还是很大的。定期寿险一般保至60岁至70岁不等,每年费用相对比较低,主要是用于年轻时候意外死亡的风险对冲。现在家庭有着很重的抚养子女照顾老人,以及甚至偿还车贷房贷的压力,当家庭失去其中一位尤其是家庭顶梁柱时候,剩下的人很难抗住这么大的压力,很多时候可以理解成家庭就会破产崩溃。定期寿险就是为了减少这样的风险,当年轻家庭一方意外死亡,另外一方会得到一大笔赔付,可以将生活继续下去不至于垮掉。另外一种终身寿险多数可理解成是理财用途,这类产品有复利收入并且年利率还很高,多数还是写到合同里的定额利率。这种适合相对有一些闲余资金的家庭,为自己老年以及为下一代积累一些财富。

在年轻时候就购买保险有很多的优点,首先是费用,同样比如25年期定期寿险或者重疾险,若计算25年总费用,在27岁购买与32岁购买,总费用差别还是很大的,即使是相同的合同年限和缴费年限,总的来说就是越早买总成本越低。另外一个优点是年轻时候患过重病的可能性较低,随着年龄的增长,身体出现各种小毛病可能性越来越高,而买保险前出现了一些病患,那么保险有可能会拒绝承保,或者是除外承保,这样花着同样的钱,但是对于一些病患却失去了保障,很亏的。年轻时候就买很多保险也有不少缺点,首先是费用上,刚步入社会开始工作没有啥钱,买很多保险会带来很重的经济负担。另外工作不稳定对收入水平判断不足,假设一个极端情况工作一年然后失业一段时间,没钱然后造成了保险断缴,前期投入都打水漂了,很亏。总的来说我个人感觉,工作3年左右开始考虑个人保险比较好,首先是3年工作基本稳定,其次可能也有了一点点积蓄有一些抗风险能力,这个时候理论上还应该是一个二十打头的年纪,身体足够健康,在我看来是一个比较合适的时间。另外购买四大险顺序也有讲究的,因为投保时保险公司在问健康状况同时,也会同时询问有过被其他保险公司拒保或者除外承保的记录,若有的话,保险公司大概率会人工复核,会更谨慎地对这个顾客承保。各个类型保险拒保的比例是不一样的,一般来说保险公司对于重疾险和医疗险投保条件非常苛刻,非常可能就拒保或者除外承保了,尤其对于互联网产品,由于相对于传统保险费用低,他们杠杆很大,稍微有点风险他们可能这个生意就选择不做了,他们在整个互联网线上市场找对他们来说特别低风险的客户。线下保险相对线上来说,可能拒保风险稍微好点,一般线下保险都有经理人,通过人工承保和经理人讨价还价,很多时候也是可以投保的,但是价格也是贵高多啊,类似的服务,线下产品可能是线上产品价格的数倍。由于拒保风险不同,所以购买的是就有了一定的技巧,先买不太容易被拒保的,最后选择那个把握最低的。综上个人推荐首先去买意外险,这个几乎不会询问健康状况,只要不是在危险行业工作,基本上都是可以买的。第二是买人寿险,这个相对来说也是风险告知比较宽松,拒保风险低。最后买重疾险和医疗险,这两个健康告知都很严格,拒保或者除外保概率都很高,放在最后,万一被拒保了也不影响前边的保单。

对于我的家庭,目标很明确,趁着年轻身体条件都挺好,买一些保险来平衡之后一辈子可能出现的风险。查资料看到家庭对于保险的消费,控制在10%一下,建议5%比较合理,结合我自己家庭收入,我们商量是目前每年控制到1W以内。在选择方案的时候,这个是很重要的一个考虑点。首先先列出最终我们选择购买的保险:

重疾险:君龙人寿超级玛丽8号重疾险(暖男版)

医疗险:篮医保·长期医疗(20年专享版)

意外险:中国人保大护甲5号成人意外险

人寿险:华贵大麦甜蜜家2022定期寿险

我当时购买顺序是:意外险–>人寿险–>医疗险–>重疾险。完全是按照上文提到的健康告知严格度以及拒保风险而排序的,我身体状况非常好,健康告知基本上都没问题,所以我购买保险相对还是比较轻松的。

意外险多数是一年期的,由于健康告知很宽松,即使是第一次买残了,大不了一年到期再换一个,不是太大问题。所以从这个开始入手配置是最好的选择。我当时在大护甲5号和小蜜蜂3号纠结,都是人气很高的互联网意外险产品,对于我选择的100W保额,绝大多数项目都是相同或者差不多的,但是有一些点大护甲的条款让我很中意,比如都包含了对猝死的赔付,这对互联网人很重要,但是大护甲是72小时,小蜜蜂3号是24小时。这之外大护甲5号包含“驾驶自行车意外身故/伤残额外赔(不含电动自行车)”这一项,而小蜜蜂3号不包含,我是自行车运动长期爱好者,这项太重要了。当然小蜜蜂3号也有明显优于大护甲5号的地方,比如有意外救护车费用报销,公共场所第三方责任等。

人寿险结合我的主要需求风险对冲,以及我很穷没有钱,所以选择的是30年定期寿险。在研究人寿险过程中发现很有意思的一点,相同的年龄买相同年限的保险,那种单人份的保单男性要比女性贵很多很多,有时候甚至相同条件下男性是女性价格的两倍。我的情况是要为男女双方购买,精挑细选这个甜蜜家2022相对很合适。首先这个保单就是面向家庭设计的,一份保单保两人,整体来说比单独两份分开购买的保单价格稍微实惠一丢丢。其次当夫妻一人出现意外,保险出险后,另外一方是免除后续保费的,但是这一方保险继续有效。这个很契合我的需求,想象一下,一方年轻时候意外去世,这个保险就是留给另一方接下来继续生活的钱,免掉保费也是一定程度上降低生者的生活支出,有很大意义的。同时这份保单还有一个条款当夫妻双人由于同一意外出险后,保险会给受益人双倍的赔付。假设我们买的是一人150W保额,当我们俩同一场景遇难,那么会给后代留下600W保险金,算是最后一次对子女的呵护吧。另外之所以我选择150W每人保费,交费期间是30年以及保险期间是30年,可能保险结束还没退休,也是严格根据我的条件和需求计算的。年轻时候有生活以及房贷压力,以及之后照顾子女赡养老人的需要,资金上很脆弱抗风险能力特别差,容不得半点闪失,而三十年后可能稍微好点,至少子女已经成人了。还有就是这是结合我目前收入能负担得起的最大的额度了 ,再多买一些确实好,但是也确实没有钱。

医疗险我选择了太平洋保险的长期医疗保险(蓝医保)。主要的写入合同的20年保证续保期。当时在好医保和蓝医保两者纠结,蓝医保在危急重症以及外购药稍有优势,所以我选择了蓝医保。好医保健康告知相对宽松,比如对于乳腺结节的要求就没有蓝医保那么苛刻,对于女性友好很多,也是很大的优点。续保条件有不同,20年后如果产品停售了,蓝医保不可续,但好医保20年可免健康告知、免等待期续保人保健康的其它产品,其他方面两款产品各有千秋,存在即合理这也是两款保险经常被人对比而又都卖的很好的原因。我对比下来的感觉是,对于年轻人,如果蓝医保健康告知能过就买蓝医保,如果有些许小问题的话,就可以考虑一下好医保。

重疾险我是纠结了很长时间才确定下来方案的。首先各家健康告知都是复杂且严格,搞清楚自己满足不满足条件就用了很久。多数重疾险赔付一次合同就结束了,而人生漫漫,对于生病治疗之后再次患其他病的风险,就失去了保障。我选择的这个保险提供二次重大疾病保险金选项,也就是年满60周岁前,首次发生重疾赔付后,间隔3年后,再次确诊非首次重疾的其他重疾,或者再次确诊首次重疾(含复发、转移),额外赔付100%基本保额。暖男版包含了特定疾病豁免保险费,即被保险人发生了特定疾病,豁免后期保费,保险责任继续有效,也是挺实用的。还有重疾赔过后,30天后,确诊轻中症还能继续赔付。超级玛丽8号分两个,一个是普通一个是暖男版,后者针对男性做了一些优化,对于一些男性高发病增加了一些保障,挺不错的。当时对比了很久,最终选择这个,最最重要的还是价格还行,综合性价比高。

当各种查阅知乎,小红书以及各种软件后,选定了要购买的保险品种,可以到各大中介服务页面购买,比如说支付宝的蚂蚁保,小红书的小雨伞,微信平台的腾讯微保,以及公众号小程序比如深蓝保等。这些平台的好处是他们会优化信息检索和对比方式,更加直观和清晰看到各大保险优略,同时依托大公司,相对来说,理论上比其他中介靠谱一点。同时也可以在选定保险后,直接去到官方购买。互联网保险一般来讲不会线下销售,但是多数情况下官方在网络平台还是提供直销接口的。比如我买的医疗险是太平洋保险家的,可以在他们公众号太平洋保险直接购买;人寿险是华贵的,在公众号小程序华贵保险在线是可以买到的。通过官方购买价格大概率和从中介购买一致,但优势是少一层个人信息在中介的传递,降低个人信息泄露的比例,也少一些广告骚扰信息等可能性。我买的重疾险和意外险我没找到官方购买入口,但是所有途径购买的保险都是在官方可以查到可以验真的,比如重疾险可以在君龙人寿公众号查询到保单信息,意外险可以在中国人保APP查询到信息。介意购买后亲自到官网再确认一遍投保的资料,以防中介信息传递有误,或者说假保单情况,虽然这种概率比较低,可是这是几十年的事情,还是谨慎一些比较好。另外推荐一个APP叫做金事通,是中国银行保险信息技术管理公司的产品,可以理解成保险管理部门官方的软件,可以查询到自己作为投保人和被保险人所有的的保单,其中还包括了比如公司给购买的团保,以及其他途径比如信用卡赠送的保险等,还是挺好用的。

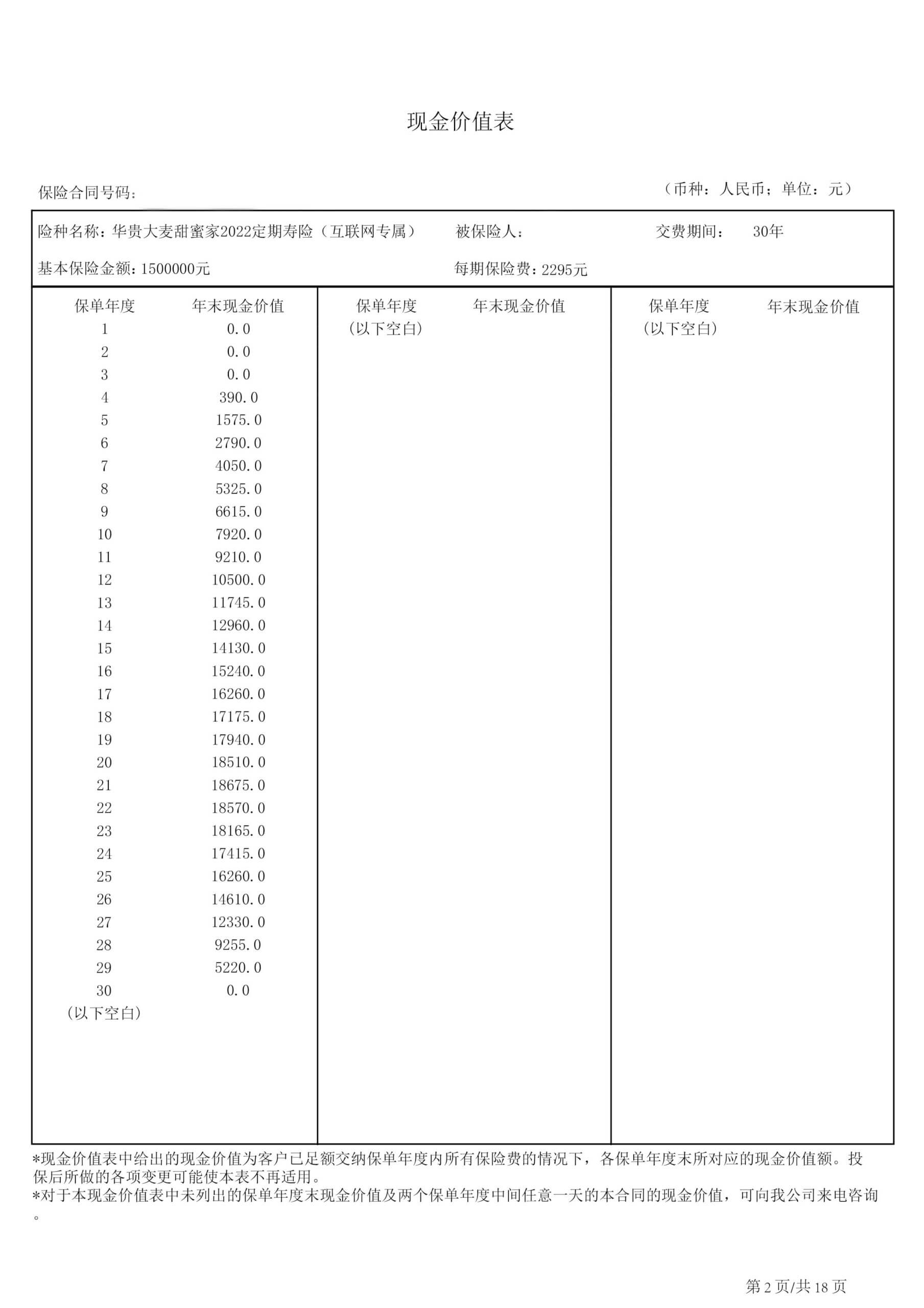

还有一个很重要的概念叫做现金价值,这个多数在储蓄型保险中看到,类似于银行存单一样,看自己攒了多少钱了。我的保险大多数转移风险,现金价值概念就弱很多,但是多多少少还是有一些的。比如说我选的长期医疗险合同对于我一次性缴费,合同保险单现金价值=本合同的保险费*65%*(1-n/m),其中n为本合同已生效天数,m为本合同保险期间的天数。人寿险现金价值如下:

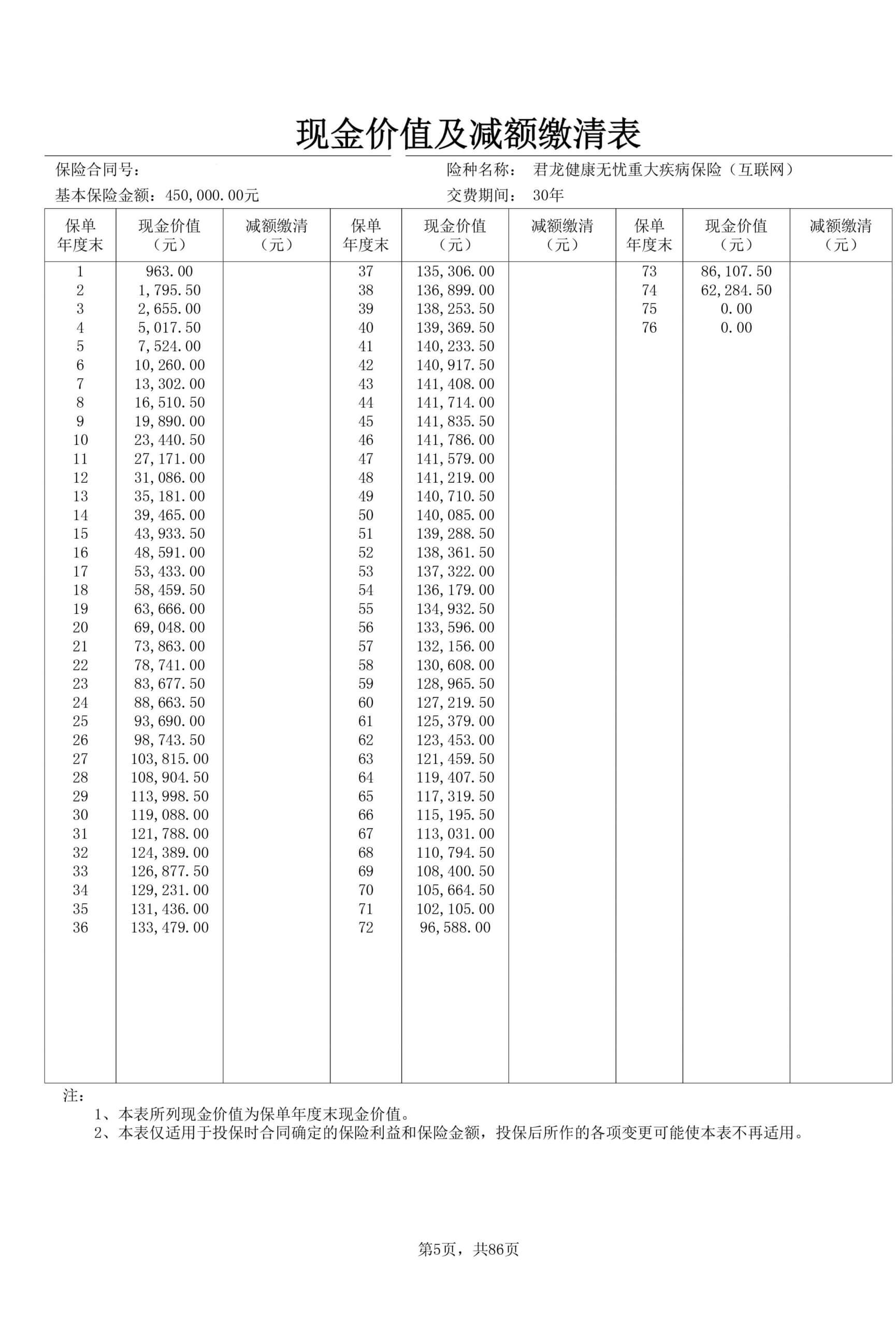

重疾险现金价值:

在我买的意外伤害险中没有找到现金价值的描述。不管是公式还是图表都可看到,对于我买的险种,现金价值是极少的可以说是聊胜于无。对于我风险对冲型的保险,我的建议是可以直接把这个现金价值给忘记掉,累计保费投入几千几万块,而如果退保只能退回一个零头,这得生活窘迫到什么程度才会把注意力转移到这里开始琢磨这点钱,我感觉是既然都开始了解风险意识了,那么在家庭经济角度,就做好预防不要让这些发生。

关于保险总算是把第一部分记录完了,打算再给自己挖几个坑,之后再记录一下五险(六险)一金,公司团体保险,企业年金职业年金,香港保险,惠民保的基本概念以及到底咋回事儿。好不容易这些都稍微搞明白一点点,不记录一下就可惜了,希望我能够在我忘干净之前把这个坑给填上。